risikovorsorge nicht notwendig?

das hätte zur folge das das kreditrisko auf pensionsfonds, hedgefonds usw abgewälzt wird. dummerweise landet der großteil dieser mbs (wenn auch nicht der identischen) wieder in den büchern der banken.

folgerichtig hat der anteil von hypothekenbezogenen (direkt oder mbs) darlehen dank der immoblase in den letzten jahren neue rekordstände erreicht.

der dank gilt charles hugh smith mit seinen erstklassigen blog

http://www.oftwominds.com/index.html

man sollte meinen das bei den unbetsreitbaren risiken nach 5-6 jahren nie dagewesenen wertzuwachs bei den us immobilien die rückstellungen für "faule kredite" (bad loans)

entsprechend großzügig bemessen sein müßten. das gegenteil ist der fall. de facto ist trotz des explodierenden risikos die quote auf oder nahe eines allzeittiefes gefallen. klingt logisch, oder?

anscheinend sind die banken aufgrund der ewig steigenden immopreise was die risikobewertung angeht in einen tiefschlaf gefallen.

anscheinend sind die banken aufgrund der ewig steigenden immopreise was die risikobewertung angeht in einen tiefschlaf gefallen.

charles bzw. einer seiner leser (albert t.) sich das ganze mal bei der größten nationalen (und nach der citgroup weltweit zweitgrößten bank) "bank of america"(bac) angesehen.

die bac hat in 2005 ausfälle von etwa 0.006% für privat genutze wohnimmobilien. von diesem fast nicht vorhandenem betrag gibt es nur eine richtung. da meiner meinung nach die blase bereits am platzen ist und die zwangsvollstreckungen aufgrund der einsetzenden anpassungen der "arms" explodieren wird das zu massiv verhagelten ergebnissen der banken führen müssen. evtl. auf jahre hinaus (fragt mal bei der hypobank oder der berliner bank nach.... die haben diverse jahre nach dem bauboom im osten zur sanierung gebraucht).

denke das besonders die (kleinen) banken zu leiden haben werden die ihr geschäft ausschließlich in den usa und besonders in den hotspots (californien, florida, las vegas usw) generieren.

gruß

jan-martin

update: http://www.xanga.com/russwinter

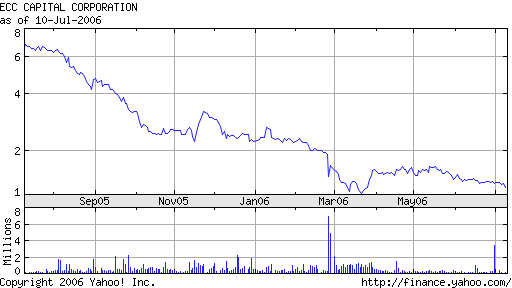

dort wird ecr capital (subprime/besonders riskante schuldner) hinsichtlich der o.g. problematik beschrieben. zusammenfassung:

hypotheken in den büchern 3,75 billion $(in euro mrd)

rückstellungen für faule kredite 6,1 mio!$

ecr ist hauptsächlich im epizentrum californien tätig. die schuldner muß durchschnittlich 41% seines gehaltes für den schuldendienst aufbrigen und der beleihungswert (loan to value) beträgt bei preisen auf bubblelevel satte 80%! es wird noch besser!

30 tage zahlungsaufforderung: für 222 mio$ (knapp 6% des portfolios)

90 tage zahlungsaufforderung:für 113 mio$ (ca, 3% des portfolios)

zudem versuchen sie 2,42billion als mbs zu vertickern. in diesem markt nimmt den das keiner zu 100% ab.

schon klar das bei dem gesunden kreditbuch 6,1 mio als reserve ausreichen.................

der chart sagt auch hier weider mehr als alle worte

gruß

jan-martin

![[Most Recent Quotes from www.kitco.com]](http://www.kitconet.com/charts/metals/gold/t24_au_en_usoz_2.gif)

![[Most Recent Quotes from www.kitco.com]](http://www.kitconet.com/charts/metals/gold/t24_au_en_euoz_2.gif)

0 Comments:

Post a Comment

<< Home